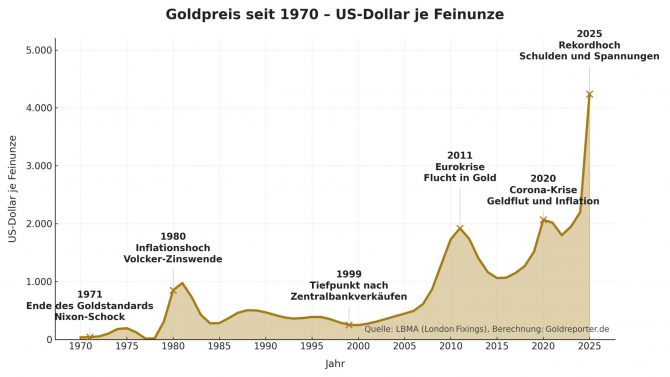

Seit den 1970ern zeigt der Goldpreis wiederkehrende Rallys und Korrekturen. Inflation, Schulden, Krisen und spekulative Phasen prägen den Preis.

Das Ende des Goldstandards: Der Startpunkt einer neuen Ära

Erneut befindet sich der Goldpreis aktuell in einer Boomphase. Als US-Präsident Richard Nixon 1971 die Goldbindung des Dollars aufhob, begann die moderne Goldpreisgeschichte. Der zuvor fixe Kurs von 35 US-Dollar pro Unze wurde freigegeben – der Markt reagierte mit einem Befreiungsschlag. In weniger als zehn Jahren vervielfachte sich der Preis auf über 800 US-Dollar. Ölkrisen, galoppierende Inflation und geopolitische Spannungen trieben Anleger in das Metall.

Aber diese erste große Hausse endete abrupt. Mit der Zinspolitik von US-Fed-Chef Paul Volcker Anfang der 1980er-Jahre kam die Wende. Zweistellige Leitzinsen bremsten die Inflation, der Dollar erstarkte. Gold verlor in den Folgejahren über 60 Prozent seines Wertes – der erste große Bärenmarkt der Neuzeit.

Die Durststrecke der 1990er: Vertrauen in Papier

In den 1990er-Jahren dominierte wirtschaftliche Stabilität. Globalisierung, technologische Euphorie und ein starker Dollar ließen Gold in Vergessenheit geraten. Gleichzeitig verkauften westliche Zentralbanken einen Teil ihrer Reserven – allen voran Großbritannien und die Schweiz. Die Verkäufe drückten zusätzlich auf den Preis. Um 1999 markierte Gold mit rund 250 US-Dollar je Unze das Tief – ein historischer Tiefpunkt, ausgelöst durch Übervertrauen in das Papiergeldsystem.

Der Superzyklus der 2000er: Vom Dotcom-Crash zur Finanzkrise

Das Platzen der Technologieblase und die Terroranschläge vom 11. September 2001 lösten den nächsten Aufschwung aus. Die Notenbanken senkten Zinsen, Schulden stiegen. Gold gewann als Schutzanlage an Bedeutung. Mit der Finanzkrise 2008 beschleunigte sich die Rally dramatisch. Anleger flüchteten in Sachwerte, während Zentralbanken weltweit Geld druckten.

2011 erreichte der Goldpreis ein neues Rekordhoch bei rund 1.920 US-Dollar (London Fixing). Doch die Euphorie wich schnell. Mit dem Ende der Eurokrise, einem stärkeren Dollar und steigenden Aktienmärkten fiel Gold bis 2015 wieder auf rund 1.050 US-Dollar – ein Rückschlag um fast 45 Prozent.

Die Corona-Ära: Von Nullzinsen zum neuen Rekord

Erst 2019 begann die nächste Aufwärtsphase. Handelskonflikte, Pandemie und Nullzinsen führten zu massiven geldpolitischen Eingriffen. Die Staatsverschuldung explodierte, Inflation kehrte zurück. Gold erreichte im August 2020 ein neues Allzeithoch bei 2.067 US-Dollar (LBMA PM Fix).

Doch auch diesmal folgte eine Korrektur. Als die US-Notenbank 2022 die Zinsen stark anhob, kam es zu Abflüssen aus Gold-ETFs. Dennoch blieb die physische Nachfrage stabil – gestützt von Rekordkäufen asiatischer Zentralbanken. Die Marktpsychologie veränderte sich: Anleger hielten Gold nun als strategische Versicherung, nicht als kurzfristigen Spekulationswert.

Das Rekordhoch von 2025: Schulden, Zinsen und Misstrauen

Im Oktober 2025 erreichte der Goldpreis mit dem London LBMA PM Fixing von 4.294 US-Dollar /3.686 Euro je Unze ein neues Rekordhoch. Treiber waren eine Mischung aus geopolitischen Spannungen, schwachem Dollar und Rekordschulden der USA. Zentralbanken kauften weiter aggressiv, während institutionelle Anleger nach Absicherung suchten.

Zusätzlich kam es zu temporären Engpässen an den großen Handelsplätzen, da die starke asiatische Nachfrage physisches Material abzog und die Liquidität im Westen verringerte. Die von der US-Regierung verschärfte Zollpolitik führte zu weltweiten Umlenkungen von Goldströmen und verursachte zeitweise Friktionen am London Bullion Market und an der COMEX in New York. In diesem Umfeld beschleunigten spekulative Übertreibungen den Preisanstieg und ein Short-Squeeze an wichtigen Märkten lieferte weitere Kursanstöße.

Doch das Hoch führte direkt in eine Korrektur. Gewinnmitnahmen und algorithmische Verkäufe an den Futures-Märkten drückten die Notierungen zwischenzeitlich wieder unter 4.000 US-Dollar. Dabei blieb die physische Nachfrage stark – ein Hinweis, dass langfristige Käufer die Rücksetzer nutzten. Wie weit wird dieser bullische Goldzyklus noch laufen?

Parallelen der Goldzyklen – und was sie lehren

Ob 1980, 2011 oder 2025: Alle großen Goldzyklen folgten denselben Mechanismen.

- Geldflut und Inflation schaffen die Grundlage für steigende Preise.

- Zinswenden markieren den Wendepunkt.

- Spekulative Übertreibungen beschleunigen Auf- und Abschwünge.

- Zentralbanken agieren als taktische Spieler – früher Verkäufer, heute Käufer.

Auch die Psychologie wiederholt sich. Euphorie, Angst, Misstrauen – sie bestimmen das Timing. Hinzu kommen geldpolitische Marktinterventionen. Langfristig aber folgt Gold stets seiner Aufgabe: den Werterhalt über Währungszyklen hinweg zu sichern.

Die Rolle der Zentralbanken

Seit Mitte der 2000er-Jahre sind Notenbanken wieder Netto-Käufer. Ihr Einfluss ist massiv: In manchen Jahren entfällt über ein Drittel der weltweiten Goldnachfrage auf offizielle Institutionen. Länder wie China, Indien, Polen und die Türkei nutzen Gold als geopolitische Reserve. Zwar steuern Zentralbanken den Preis nicht direkt, doch ihre Käufe stabilisieren langfristig das Marktgefüge und prägen Erwartungen.

Lehren für Anleger

Die Geschichte zeigt: Gold ist ein Stabilitätsanker, kein Renditeinstrument. Es reagiert auf Schulden, Vertrauen und Zinsen – aber mit Zeitverzögerung. Wer Gold hält, braucht Geduld. Die erfolgreichsten Phasen begannen stets dort, wo Vertrauen in Politik und Währungen schwand. Und sie endeten dort, wo Zinsen real stiegen und Optimismus an die Börsen zurückkehrte.

Deshalb gilt: Gold ist keine Spekulation – es ist Versicherung. Und seine Geschichte von 1971 bis 2025 belegt: Diese Versicherung hat noch nie ihren Wert verloren.

Mehr dazu: Goldpreis und Inflation: Wie Gold seit Jahrzehnten Kaufkraft erhält

Wieder mal eine Feststellung, welche auf Tatsachen beruhen, also „evidenced based“ ist.

Es ist selten, einen Kommentar zu finden, bei welchem zu erkennen ist, dass der Autor das Wesen von Gold verstanden hat. GR hat die Fähigkeit dazu, ohne wenn und aber.

Morgen ist Freitag und der Preis scheint heute schon extrem heiß…-)

@themac

sicher, es könnte sich immer noch als Bullenfalle entpuppen

Allerdings wäre auch eine längere Seitwärtsbewegung um die 4.000 möglich, wie G&S meinte und dies als Kaufchance sieht.

Das wäre dann der Fall, wenn einige meinen, Gold wäre hier gedeckelt.

Es ist jedoch so, dass das ATH von 4.395 interday übertroffen wird und der Deckel eventuell bei 4.400 oder 4.500 liegt.

Jedenfalls war so ein Verlauf immer so, ohne Ausnahme wurde jedes ATH übertroffen.

Ich persönlich, da ich ja ( jetzt und auch wahrscheinlich in Zukunft) nicht verkaufen will ( Eine lebensnötige Versicherung zu verkaufen ist nie eine gute Idee), bewerte meine Goldvorräte zur Zeit mit 4.400 Dollar oder mit dem ATH in Euro.

Das hat sich seit 55 Jahren bei mir bewährt, als ich anfing mir über meinen Goldvorrat ( Damals meist Dukaten, auch Krügerrand und einige Barren) Gedanken zu machen.

Und so brauchte ich nicht täglich den Goldpreis abzurufen, was immer einen Gang zu 5km entfernten Bank bedeutete.

Damals gab es weder Internet noch den GR sondern nur die auf der Auslage der Bank hängenden Kurse vom Vortag !

Hiess also reingehen, anstellen und nachfragen, was bei mir einmal im Vierteljahr bedeutete, wenn ich mir die Zinsen eintragen liess ( die taten das sogar) und etwas aufs Sparbuch einzahlte oder eben ein paar Dukaten kaufte.

Meistens so halbe, halbe.

Heute ist es anders. Nummern Sparbuch gibts nicht mehr, für Gold muss man sich unangenehmen Fragen stellen und Bestellzeiten ! in Kauf nehmen, wegen der Überprüfung natürlich.

Wenn ich gefragt würde, ob ich es wieder so machen würde, auch 1981, 2013 usw, Ja, natürlich.

Ich fliege ja auch nicht ohne Schirm ( Kunstflug) und habe im Boot immer eine Weste und ein Dingi samt Funk Boje dabei und Airbag und Anschnallgurt sind im Auto auch.

Schon komisch, man gibt eine Menge Geld für Anschnallgurt und Airbags im Auto aus, aber für Gold nicht, da es keine Zinsen bringt. Das tut im Gehirn dieser Leute nur der Gurt und der Airbag.

Ein großes Kompliment und herzlichen Dank auch an Sie für ihre äußerst informativen und sehr hilfreichen Beiträgen!

Ich freue mich immer, von Ihnen zu Lesen und danke Ihnen sehr dafür!

Und wer hat das alles erlebt???

Richtig, der Donaustreuner. Mit einem

100 g Goldbarren, gekauft 1970 für 500DM, bezahlt mit dem Sparbuch

bei der Kartoffelbank.

Wir wurden damals regelmäßig in der Schule vom Kartoffelbanker besucht um unsere 10 Pfennig in eine von ihm mitgebrachte Spardose zu stecken.

Schon damals habe ich den Fake erkannt und anschließend noch 20 Goldmark von unserem letzten Meisenkaiser bestellt.

Seitdem hat mich die Goldsucht nicht mehr verlassen, aber ich denke —-

bei Maruti ist es noch viel schlimmer.

Er ist sicher unheilbar!!

Wie alt waren Sie 1970?

Da ungefähr kamen doch schon die Sprüche auf „Gold bringt keine Zinsen“.

Ich habe Gerade die Tage eine elf Minuten Dokumentation über Schmidt-Hausmann in der ARD Mediathek gesehen. Titel: „Goldmünzen als Geldanlage · Nachprägen erlaubt?“

Da sieht man, wie anders das Tafelgeschäft noch war. Hatte noch Stil.

@Treuhand

In den 20 ern, Anfang.

Allerdings bekam ich da das Gold geschenkt, Geburtstage, Weihnachten, bestande Prüfungen usw

War ganz angenehm für Schenkende, man brauchte

sich keine Gedanken machen. Schnell zu Bank, ein paar Dukaten ( ja das waren Dukaten) und raus.

Manchmal bekam ich eine ganze Rolle mit 50 Dukaten eingerollt in Papier, Aufdruck der Bank und zugeklebt. ich wunderte mich, wie schwer so ein kleines Röllchen war.

Ich habe sie alle noch, Hunderte von diesen Dukaten.

Tatsächlich, sie brachten keine Zinsen, dafür hatte ich ein Sparbuch, wo meine Eltern regelmässig was einzahlten und freudig feststellten, dass Zinsen gutgeschrieben wurde. Was bedeutete, dass ich das Geld nicht verplemperte.

Und dafür gab es wieder Dukaten.

Ich hatte ein Schliessfach auf der Bank, ein anonymes mit Nummer. 40cm x30cm und 30cm hoch. Als das voll war mit Dukaten und Krügerrand und auch 20 und 50g Barren, wurde es schwierig.

Ein 2.musste gemietet werden und eine neue Nummer zu merken.

Nach langen Jahren merkte ich so langsam, wieviele Kilo das waren, in den kleinen Fächern.

Ich erinnere mich noch an den Spruch eines Onkels, der zu meinem Vater sagte:

Wenn Du gut situiert bist, kaufe Gold, jeden Monat so eine Tonne. Er tat das wirklich, der Onkel, nicht mein Vater. So gut situiert war der als Anwalt wieder auch nicht.

Meine Güte, eine Tonne pro Monar.

Heute würde man darüber lachen, bringt doch keine Zinsen.

Etwas korrigierend eingreifen muss ich zu o.g. GR-Beitrag wieder:

Es ist nicht zielführend für die zukünftige Preisprognose allerlei spekulative Schwankungen über die Jahre mit einzubeziehen um daraus künftige Entwicklungen abzuleiten. Vielmehr müssen die langfristigen Zyklen (siehe Kondratieff) berücksichtigt werden, die man ehestens nach über der Hälfte deren Laufzeit (> 50 J.) erkennen kann. Und da sind wir wieder bei der Expo, weil diese hinter dem verzinslichen fractional banking -System (ein zwingend mathematisches exponentielles Schneeballsystem) steht.

Etwas komplexer wird hier die Berechnung des Zinseszinseinflusses über die Jahrzehnte aufgrund deren Volatilität. Diese glättet sich aber, wenn man 50 -Jahres -Zyklen untersucht und keine 10 Jahreszyklen. Daraus kann ich ein Mittel der Performance ermitteln, was ich auch in die Zukunft extrapolieren kann.

Aktuell ist der Goldpreis in $ seit 1971 bis 2025 (54 Jahre) mit 9,2% p.a. gestiegen. Die US-Staatschulden stiegen in dieser Zeit um 8,7 % p.a. Man erkennt also weiterhin eine starke Korrelation damit. Und das über ein halbes Jahrhundert. Vor etwa drei Jahren war das bei Beiden etwa 1 Prozentpunkt weniger, die Geschwindigkeit erhöht sich also bei beiden Variablen in etwa kongruent. Das konnte man auch bei früheren Dekaden feststellen. Damit kann man also rechnen.

Und nun erneut zu den unsinnigen Behauptungen, dass Gold hauptsächlich eine Versicherung sei. Wann hört die Edelmetallszene denn mal auf, immer den gleichen Unfug nachzuplappern, ohne dies mal infrage zu stellen.

Durch den Cantillon-Effekt gelangen die neuen Kreditgeldmengen immer zuerst in den Kapitalmarkt und nicht in die Teuerung der Wirtschaftsgüter. Die Teuerungsrate hinkt- auch aufgrund der Verlagerung in Billigländer, dem Wettbewerb, der Innovation usw.- immer Jahrzehnte hinterher. Hier muss man auch die Löhne mit berücksichtigen und diese sind eben nicht mit 9% p.a. im Schnitt über 54 Jahre gestiegen, ebensowenig die Güter. Das Einzige, was davon rennt, sind Kapitalanlagen- eben auch Gold (Cantillon-Effekt), was eine solche ist, da man damit im Verhältnis zur Masse (ggf. dem Median) immer reicher wird.

Mit einer reinen Versicherung wird man aber nicht reicher. Im Gegenteil, die kostet nur Geld, was bei Gold nicht der Fall ist.

Der „Versicherungsschutz“ bei Gold schlägt lediglich bei einer Währungsreform durch. Gegen Inflation bzw. Teuerung kann man sich nicht versichern, da diese eh permanent systemisch da ist, also nicht wie ein Versicherungsfall unerwartet auftritt. Man muss mit seinen Einnahmen oder Investments nur eben schneller sein (Spread) als die Inflationierung mit nachziehender Teuerung. Das gleiche gilt übrigens für Aktien und Immobilien, wo eben nie jemand was von „Versicherung“ oder nur „Vermögenssicherung“ schwafelt, sondern ausschließlich von Vermögensaufbau u.ä., obwohl deren Performances oft weit hinter Gold liegen.

Wenn man strategisch Investieren will, mus man kritisch die Betrachtungen untersuchen, ob die gewählten Worte auch tatsächlich mit der Realität übereinstimmen, sonst gelangt man zu falschen Entscheidungen.

Gold ist also zu 90 % eine steuerfreie Kapitalanlage mit Tier 1 -Asset-Eigenschaft (nach Basel III) und lediglich zu 10 % eine „Versicherung“ gegen Vermögensverfall bei Hyperinflationen, Deflationen oder Währungsreformen, u.ä. Enteignungen. Ich nehme an, den Duktus der „Versicherung“ bei Gold hat die Papiergeld- u. Banken-Industrie diskreditierend geschaffen, um von dieser Investition zum Vorteil der Papierwelt abzulenken. So eine Art Orwell `sche Umkehr.

Also nochmal: Gold (und auch Silber) ist eine KAPITALANLAGE. Punkt!

Grüße vom Commander

(35 Jahre Erfahrung als investigativer Investor in Wissen, EM, Rohstoffe, Immos, Aktien, eig. Unternehmen, private equity)

@Commander

Völlig richtig und Trotzdem bleibe ich bei der Versicherung.

Eine Art sog. Lebenversicherung mit Rendite, Risikoversicherung und Beitragsrückerstattung.

Die Hamburg Mannheimer hat mir auch über 30 Jahre 8% Zinsen bezahlt und das Kapital rückerstattet.

Bis die dann pleite gingen und aufgekauft wurden.

Ich halte es mit Isaac Newton, welcher vor hunderten Jahren sagte:

„ Meine Herren, ich habe wahrlich nichts gegen das Papiergeld, solange die Obrigkeiten ( heute Zentralbanken und Regierungen) klug und weise handeln und mit fast göttlicher Voraussicht gesegnet sind.

Doch, bis es soweit ist, rate ich zum Gold“

Und danach halte ich mich auch.

Mit oder ohne Newtons Mathematik.

Ob Sie das nun als Kapital Anlage oder ich als Lebensversicherung ansehen, kommt meines Erachtens auf Selbiges hinaus. Der Unterschied mag sein, dass eine Kapitalanlage ein Risiko hat ( Drittschuld), Gold aber nicht.

Ich halte diese sogen. Zyklen für fragwürdig. Man könnte niedrig und hoch Zins Phasen zugrunde legen. Da gehts aber schon los. Früher waren die Zinsen auch gerne mal zweistellig, heute undenkbar. Die Schuldenlast, die Zinsschuldenlast schränkt die Bremsmöglichkeiten der Zentralbanken immer mehr ein.

Von daher kann man zwar noch von Zyklus sprechen aber ich halte einen Vergleich für immer weniger aussagekräftig.

Man sollte die Möglichkeit, dass Geldmengenausweitung und Teuerung sich beschleunigen durchaus etwas Raum einräumen.

@ Treuhand

14 Jahre war ich alt und habe so ähnlich wie der Michel von Lönnebarga viel Unfug gemacht.

Wasser gespalten, Elektromotoren gebaut, Alkohol destilliert und eine selbstgebaute 3 Stufenrakete erfolgreich gezündet.

Niemandem habe ich davon erzählt.

Letztendlich beruhte mein Goldwahn

auf dem Märchen

Hans im Glück.

Fazit: Wer zu dämlich ist, mit einem Goldklumpen umzugehen, wird am Ende alles verlieren!

Bei mir waren es die Playmobil-Piraten, mein Schiff hatte acht Truhen voller Silber(Kerzenleuchter,Teller,Kelche ) und Gold(Münzen ). Die Kindheit prägt!;)

@Tresorfritze

Bei mir war es eine Modelleisenbahn mit einem langen Tunnel.

Da habe ich die mit den goldenen Schokomünzen beladenen Güterwagen drin versteckt.

Kennt Ihr sicher noch: Schoko in Größe 5-Mark-Stück und außen herum eine massive goldene Alufolie.

Manchmal wird es auf der Welt eben auch schlechter: habe es jetzt bei allen möglichen Anbietern probiert: nirgends ist mehr Schoko drin, nicht mal bei den Preisen.

Naja, muß man das Zeug eben separat kaufen.

Wie groß ist Ihr Schließfach heute (H/B/T), Herr Maruti?

Tja, so haben sich die Größenverhältnisse geändert: damals ne Tonne pro Monat, heute ne Unze. Und in 10 Jahren 0,31g pro Monat? Soviel zum Wert des Geldes, aber genau dorthin wird die Tendenz gehen.

@Kaputti

Keine Ahnung, müssrn Sie Esmaralda und Emma fragen.

Denen gehört das Schliessfach, in unter 60 Metern Wassertiefe, MM, ( Mittelmeer).

Beide dieser Mittelmeer Muränen über 2 Meter lang und kräftig und verstehen wenig Spass, wenn sich ein Unbekannter nähert. Mich kennen Sie an der Farbe meines Tarier – Jackets und den Flossen und weil ich manchmal bestimmte Leckerli mitbringe.

@ alle Klugscheisser

Natürlich ist Gold eine Versicherung.

Mit wieviel % Wahrscheinlichkeit ist völlig egal.

Als Kapitalalage gibt es nichts besseres.

Mein Großvater aus Posen lies sich in den 20 er Jahren sein Vieh und Getreide mit

20 Goldmark-Stücken bezahlen und dies

Polen.

Nach meinen Berechnungen bringen

Immobilien in einer Kleinstadt in der Pampa durchschnittlich gerade mal

1 bis 2 % Rendite.

Obwohl ich vor 33 Jahren die gesamte

Summe ohne Kredit bezahlen konnte,

gerate ich nun durch diesen Hochstapler

deutlich in die

M i n u s r e n d i t e.

Wünsche mir dringend eine bissige

Muräne.

Hier scheinen ja nur Steinreiche / Goldreiche Leute unterwegs zu sein. Dennoch liebe ich die Beiträge. Ich bin nicht so reich und habe gerade mal 1 kg Gold und 8 kg Silber und habe mich in den vergangenen Wochen und Monaten riesig darüber gefreut, dass meine Edelmetalle sich in meinem Tresor , ohne etwas zu zu kaufen so schön im Wert vermehrt haben. Da ich in einem Jahr in Rente gehen möchte habe ich schon überlegt ob ich verkaufen soll wo der Preis jetzt so hoch lag. Vor allem das Silber , weil der Preis sehr hoch war. Aber irgendwie kann ich mich nicht entscheiden und nicht trennen, weil ich mir denke, gib wenn notwendig lieber das Papiergeld aus und lass das Edelmetall liegen. Sollte das Gold und Silber allerdings wirklich richtig in den Keller gehen würde es mich als nicht superreichen Mann schon sehr treffen. Das meiste von dem Gold habe ich für um die 1000,-€ pro Unze gekauft, das Silber für 15-20,-€ pro Unze. Vielleicht hat ja jemand einen Tipp für mich

@Andi

1kg Gold 8 Kolo Solber ist völlig ausreichend. Was wollen Sie mehr ?

Verkaufen könne Sie es leider nur gegen Papiergeld

und Sie bekommen den Wert des Goldes in Papier.

Gold ist keineswegs im Wert gestiegen, das Papier eird nur jedes Jahr weniger wert.

Und das ist dann Ihr Problem, wenn das Gold weg ist ind das Papier da ist.

Ich persönlich würde lieber unter der Brücke schlafen, als nur 1 Gramm zu verkaufen.

Aber jeder muss das für sich selbst entscheiden.

Sagte nicht mal einer:

„Mein Gewehr ( Gold) bekommt Ihr nur aus meinen kalten toten Händen“

Der hätte niemals sein Gewehr verkauft.

Wissen Sie, wer das sagte ?

@Andi

Einen Tipp hätte ich schon. Im Internet nicht zu

vertrauensselig sein. Wenn hier einer von Zeit zu

Zeit über seine angeblichen 100 kg + schreibt,

fällt mir spontan die Leimrute ein, mit der man

gerne Fliegen fängt.

Vielleicht noch ein Gedanke. Wenn es mal richtig

in den Keller geht, trifft es die Mehrheit. Wie unsere

Eltern und Großeltern vor uns das mehrfach. Ist fatalistisch

und vermutlich kein Trost, aber es war eben niemals

anders. Außer man ist in der richtigen Wiege geboren,

hat einen Überdurchschnittliche IQ oder schleimt sich

durch sein Leben.

@Andi

Der Tipp ist ganz einfach: in der Ruhe liegt die Kraft.

1.) Sehen Sie sich hier beim GR die Langfrist-Charts an: Die Preise kennen nur eine Richtung.

Gibt es mal eine Delle, ist die nach kurzer Zeit wieder ausgebügelt.

Beispiel: nach der ersten Covid-Panik ging es von 1.650 fast 14 % runter.

Selbst wer „damals“, also 2020/2021 „viel zu teuer“ gekauft hatte, hat heute ein Breitwandgrinsen im Gesicht.

Streng genommen läuft das so seit 5.000 Jahren.

Und noch nie war das System so überschuldet wie heute (der Schuldenstand ist in Friedenszeiten trotz Rekordsteuereinnahmen höher als am Ende des 2. Weltkrieges.

Das muß man erst mal schaffen.

2.) Was außer Kanarienvögeln soll man denn sonst kaufen ?.

Irgendeine Geldanlage bei einer Bank etc. , die dann in französischen oder US-Staatsanleihen landet, deren Tilgung sie nie mehr sehen werden ?

3.) Der wesentlichte Vorteil von Metall ist, daß ich ruhig schlafen kann und keine Angst haben muß daß mir morgen um 8 Uhr die Müslischale aus der Hand fällt, weil Pinoccio und EZB-Christinchen in einer ARD Sondersendung mitteilen, daß das mit dem Euro leider …….

Wahlweise ein hübscher Black Friday, bei dem wie 1929 die Luft aus der Aktienblase gelassen wird.

Zu den „reichen Leuten“ hier im Forum:

1.) Wir haben alle mal klein angefangen. Pumuckl und ich z.B. sind echte Arbeiterkinder (4 Leute in einer 68 qm Sozialwohnung hinter dem Schornstein der BMW-Fabrik), die sich das Studium mit BaFöG und Ferienjobs finanziert haben. Also der Start ganz unten.

2) Der Rest ist ganz einfach:

– Von nix kommt nix, ohne viel Arbeit wird das nix.

– Man verkommt nicht zu einem dummen Konsumopfer z.B. mit Apple -Schrott.

– Nur einige wenige clevere Entscheidungen: Blech satt Lebensversicherung oder Banksparplan.

– Irgendwann ist man Ü 60 und mit Blick aufs Sparschweinchen bricht das GRINSEN aus.

Das Sparschwein bracht nur ein Futter: Cleverness.

Sie sind ja auf dem richtigen Weg, willkommen im Dorf.

@Andi

Zukaufen, weglegen, Nerven behalten! AU sollte in Notsituationen des letzte sein, was vom Hof geht! Lieber erst alles „in Papier“ platt machen!

Ich weiß, wovon ich rede – ich mache seit gut 40 Jahren in AU (hauptsächlich gekauft) und habe es nie bereut! Als ich im Jahre 2005 noch eine größere Tranche zu EUR 380,– / oz. nachgekauft hatte, wurde ich von vielen ausgelacht… Wer lacht jetzt??? Ein Blick in die charts der letzten 40 Jahre sagt alles. Vor allem aber brauchst Du Zeit, Nerven und Geld das Du LANGFRISTIG nicht dringend brauchst! Gold ist sehr volatil und niemand von uns hat die berühmte Glaskugel. Zudem kannst Du als Rentner ja auch mal kleine Einzelstücke verkaufen, um Dir was zu gönnen. Ansonsten: Stahltür dicht lassen und schweigend genießen! Frage: kennst Du auch nur einen Goldeigentümer, der pleite gegangen ist? Die große Klatsche kommt erst noch – dann wirst Du froh sein, AU zu haben anstatt buntes Altpapier!

Hoffe, ich konnte mit Denkanstößen helfen – auf jeden Fall willkommen im Dorf! :-)

Dokta

Gold ist immer zu teuer, scheisse, hab wieder mal zu teuer nachgekauft. Seit 15 Jahren mache ich immer den gleichen Fehler.