CoT-Daten Gold aktuell – Wöchentliche Auswertung & Hintergründe

CoT-Daten - Informationen zum Terminhandel mit Gold an der COMEX

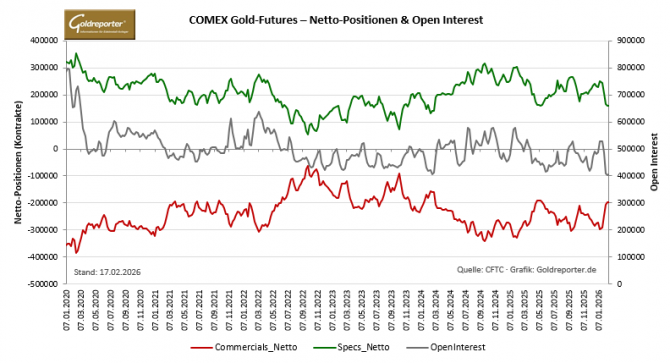

Der Handel mit Gold-Futures am US-Terminmarkt hat bedeutenden Einfluss auf den Goldpreis. Dabei spielen zwei Händlergruppen eine Hauptrolle: „Commercials“ und „Große Spekulanten“. Ihre Positionen werden in den wöchentlichen CoT-Berichten der US-Aufsichtsbehörde CFTC offengelegt. Goldreporter analysiert die Daten regelmäßig. Hier erhalten Sie aktuelle Daten und Hintergrund-Informationen zum Verständnis der Zahlen. Außerdem analyisieren wir regelmäßig die monatlichen Berichtsdaten zur Bankenbeteiligung am US-Futures-Handel: die Bank Participation Reports.

Goldpreis über 5.100 USD – CoT-Daten stützen Stabilisierung

Bank Participation Report Gold – Neueste Analysen & Daten

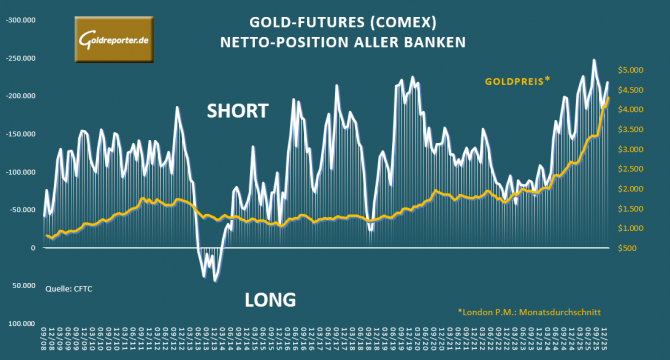

Goldpreis-Rekord: Banken verdoppeln Terminkäufe auf Gold

Goldmarkt extrem: Banken verkaufen Rekordmenge an Gold auf Termin

Goldpreis in Gefahr? Banken setzen massiv auf fallende Kurse

Gold-Futures-Handel – Hintergrund

Jeder Futures-Kontrakt (Vertrag) setzt einen Käufer (Long-Position / Goldkauf auf Termin) und einen Verkäufer (Short-Position / Goldverkauf auf Termin) voraus. Im Gegensatz zum Handel mit Aktien, wo die Anzahl der handelbaren Anteile an einem Unternehmen limitiert ist (ausgegebene Aktien), können im Terminhandel beliebig viele neue Verträge abgeschlossen werden. Der Open Interest bezeichnet die entsprechende Anzahl an laufenden/offenen Kontrakten.

So genannte Market Maker (MM) sorgen dafür, dass jeder Interessent die gewünschte Position eingehen kann. Der MM nimmt im Zweifel die Gegenposition wahr, wenn sich kein anderer Vertragspartner finden lässt. MMs sind meist Mitarbeiter von Banken oder Brokerhäusern, die auch auf eigene Rechnung handeln.

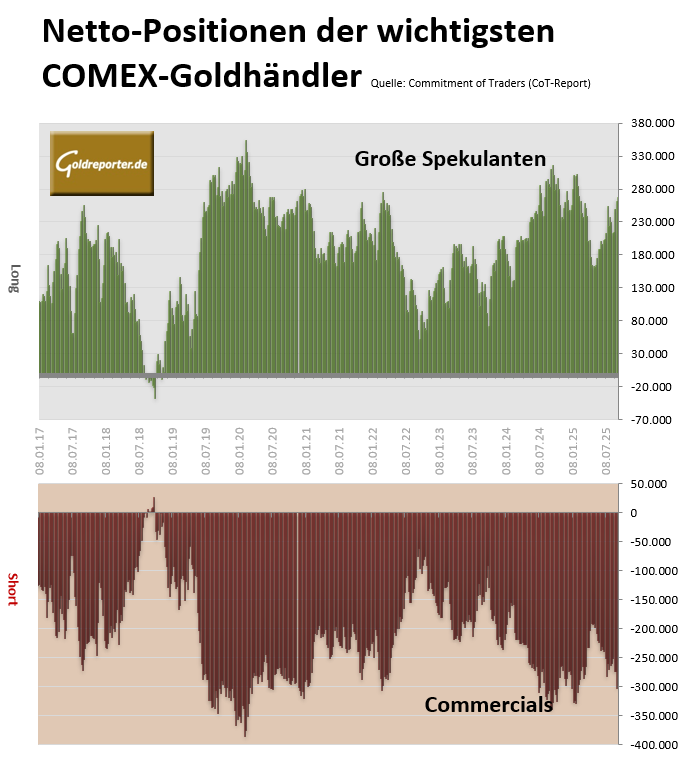

Diese Systematik führt dazu, dass die Banken (gehören zur Gruppe „Commercials“) in einem übergeordneten Bullenmarkt unter dem Strich auf der Verkaufsseite stehen. Das heißt, sie sind netto-short positioniert. Dagegen stehen die „Spekulanten“ mehrheitlich auf der Käuferseite, sind also netto-long positioniert.

Analyse und Interpretation der CoT-Daten

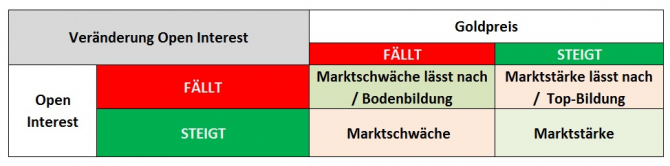

Allein aus dem Umfang des Open Interest lässt sich keine konkrete Marktentwicklung ablesen. In Kombination mit der Preisentwicklung liefern die Daten jedoch Hinweise auf Marktstimmung und mögliche Trendwechsel.

-

Fallender Goldpreis + steigender Open Interest → Zeichen von Marktschwäche.

-

Steigender Goldpreis + steigender Open Interest → Zeichen von Marktstärke.

-

Steigender Goldpreis + sinkender Open Interest → Hinweis auf Short-Squeeze oder Gewinnmitnahmen.

Marktlage bestimmen Ob der Goldmarkt kurzfristig überhitzt ist, erkennt man oft am Niveau der Netto-Positionen der großen Händlergruppen bei den Gold-Futures.

Erfahrung: Der Goldpreis steht häufig vor einer Konsolidierung, wenn die „Commercials“ eine vergleichsweise hohe Netto-Short-Position aufweisen – und die „Großen Spekulanten“ stark netto-long positioniert sind. Umgekehrt signalisiert eine sehr geringe Netto-Position oft eine mögliche Bodenbildung.

Vgl. dazu die grafische Darstellung unten als Beispiel (Stand: 23. September 2025).

Eselsbrücke von Goldreporter: Je höher die Berge desto tiefer der Fall; je tiefer das Tal, desto größer der Aufstieg.

Bankenbeteiligung am Gold-Futures-Handel

Neben den wöchentlichen CoT-Daten veröffentlicht die US-Aufsichtsbehörde CFTC einmal am Monatsanfang den Bank Participation Report (PBR). Während die CoT-Daten nur stark aggregierte Futures-Positionen enthält, zeigt der BPR die Positionen der im US-Gold-Futures-Handel involvierten Banken – unterschieden in US-Banken und Nicht-US-Banken. Goldreporter wertet auch diese Daten regelmäßig aus. Zwar lassen sich aus den Veränderungen der Bankenpositionen keine direkten Rückschlüsse auf Ursachen und Wirkungen für den Goldpreis ableiten. Banken agieren als Market Maker, handeln Gold aber auch auf eigene Rechnung.

In der Vergangenheit bauten die Banken bei steigendem Goldpreis parallel zu den Long-Positionen der Spekulanten ihre Netto-Short-Position auf, während sie bei fallenden Kursen Terminverkäufe glattstellten. Mit dem Abbau ihrer Short-Positionen reduzieren die Banken finanzielle Risiken im Zusammenhang mit einem stark steigenden Goldpreis. Daher besteht im amerikanischen Bankensektor häufig ein Interesse an einer Goldpreis-Korrektur.

Mehr zum Thema: Goldpreis aktuell – Übersicht und Live-Daten

Aktuelle CoT-Daten

Stand: 17.02.2026 (Netto-Positionen/Kontrakte)

- Commercials: -0,5 % auf 196.782

- Spekulanten: -0,06 % auf 159.915

- Open Interest (17.02.): +0,7 % auf 407.078

- Phys. Deckung (20.02.): 80 % (-3)

(Veränderungen jew. gegenüber Vorwoche)

Letztes Update: 21. Februar 2026

CoT-Rekordwerte

-

Commercials: 385.612 (18.02.20)

-

Spekulanten: 353.649 (18.02.20)

-

Open Interest: 796.883 (14.01.20)

-

COMEX-Deckung: 98 Prozent (10.04.25)

Was ist die COMEX?

Die COMEX (Commodity Exchange) ist der weltweit wichtigste Terminhandelsplatz für Gold. Sie befindet sich in New York. Es handelt sich um eine Abteilung der NYMEX (New York Mercantile Exchange). Betreiber ist die CME Group. Dort werden Gold-Optionen und Gold-Futures gehandelt, also Ansprüche auf eine zukünftige Lieferung.

Glossar CoT-Daten COMEX

- Backwardation: Wenn ein oder mehrere Futures-Kurse für Gold unter dem Spotkurs liegen (Ausnahmezustand).

-

Commercials: Händler mit physischem Bezug zu Gold (Swap Dealers, Produzenten, Verarbeiter, Nutzer).

- Contango: Wenn der Futures-Preis für Gold über dem des Spotkurses liegt (Normalzustand).

- CoT-Bericht: Wöchentlicher Aufsichtsbericht („Commitments of Traders“); beinhaltet die aktuellen Futures-Positionen wichtiger Händlergruppen an der COMEX.

-

Futures-Preis: Preis des meistgehandelten Futures-Kontrakts.

-

Glattstellen: Auflösung einer Long- oder Short-Position. Synonym: Eindecken.

-

Kontrakt: Vertrag über Lieferung/Kauf von Gold in Zukunft (COMEX-Standard-Kontrakt: 100 Unzen).

-

Kontraktmonat: Monat der Fälligkeit; viele Verträge werden bar abgewickelt.

-

Managed Money: Untergruppe der Spekulanten, zumeist Investmentfonds.

-

Long-Position: Kaufposition – Wette auf steigenden Kurs.

-

Open Interest: Summe aller offenen Kontrakte an der COMEX.

-

Short-Position: Verkaufsposition – Wette auf fallenden Kurs.

-

Short Squeeze: Eindeckungswelle von Short-Positionen bei stark steigenden Kursen.