Goldpreis pendelt um 4.000 USD. COMEX-Daten zeigen eine Zunahme der Gold-Futures-Verträge bei sinkenden Lagerbeständen. Markt bleibt in Wartestellung.

Der Goldpreis pendelt weiter um die Marke von 4.000 US-Dollar. Trotz seitlicher Bewegung lassen sich erste Anzeichen einer Stabilisierung erkennen. COMEX-Daten deuten auf eine vorsichtige Rückkehr institutioneller Händler hin – bei zugleich sinkenden Lagerbeständen.

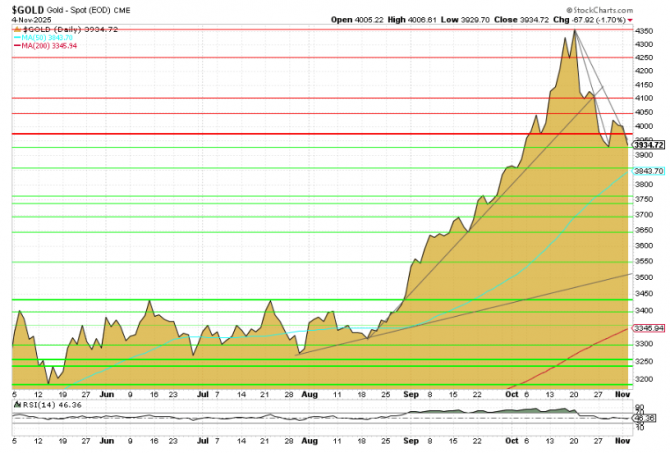

Seitwärtsphase mit Widerstand

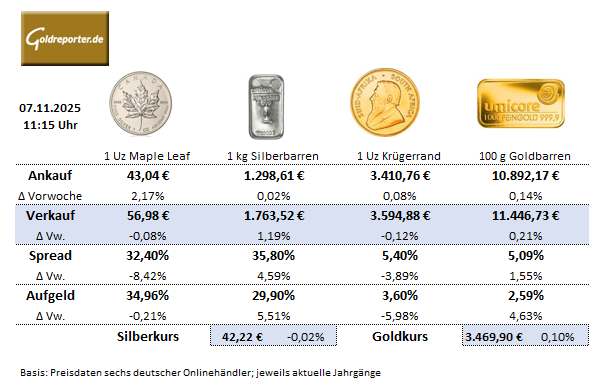

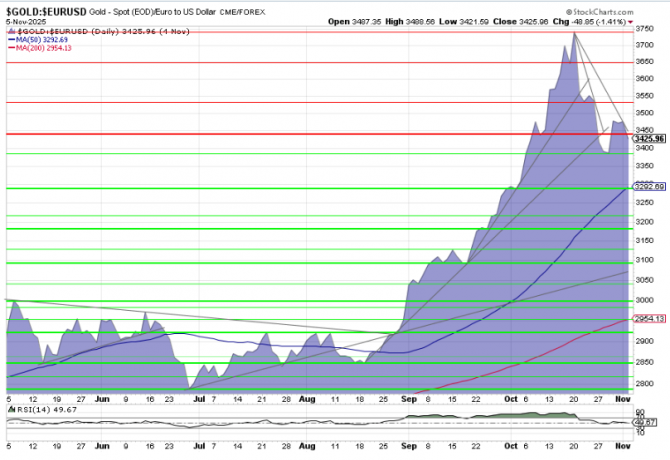

Die Feinunze schloss am Freitag im US-Futures-Handel knapp unter der 4.000-Dollar-Marke bei 3.999 USD (3.458 EUR). Damit blieb der Kurs nahezu unverändert zur Vorwoche. Vom Rekordhoch am 20. Oktober trennt Gold rund acht Prozent. Die Marktteilnehmer warten auf Impulse, nachdem viele Anleger zuletzt Gewinne aus Aktien und Anleihen mitgenommen hatten.

Mehr zum Thema: Goldpreis aktuell – Übersicht und Live-Daten

Open Interest steigt – Stimmung hellt sich auf

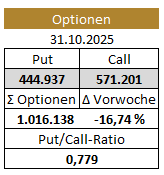

An der COMEX erhöhte sich der Open Interest auf 476.871 Kontrakte (+2,4 %). Damit engagierten sich erstmals seit drei Wochen wieder mehr Futures-Händler. Auch bei den Gold-Optionen nahm das Handelsvolumen zu. Allerdings stieg die Zahl der Puts leicht gegenüber den Calls, was auf leicht sinkenden Optimismus hindeutet.

Das Put/Call-Verhältnis stieg auf 0,80. Auf 100 Puts kamen zuletzt 125 Calls – ein Indikator für sinkende Long-Wetten am Goldmarkt.

COMEX-Lager schrumpfen weiter

Die physischen Goldbestände in den COMEX-Tresoren nahmen um 440.000 Unzen auf 37,72 Millionen Unzen ab. Besonders deutlich fiel der Rückgang in der Kategorie „eligible“ aus – also bei jenen Beständen, die Händlern gehören und kurzfristig ausgeliefert werden können.

Physische Deckung sinkt

Bei einem Open Interest von 476.871 Kontrakten ergibt sich eine physische Deckung des Gold-Futures-Handels von rund 79 Prozent – nach 82 Prozent in der Vorwoche. Im Frühjahr 2025 lag der Wert zeitweise bei 98 Prozent, ausgelöst durch Einfuhrwellen infolge von Zollspekulationen. Historisch betrachtet schwankte die Deckungsquote teils deutlich, oft lagen nur rund 30 Prozent des Handels physisch hinterlegt vor.

Lieferanträge und physische Abwicklung

Für den laufenden Kontraktmonat meldete die CFTC bislang 7.119 Auslieferungsanträge, was rund 22 Tonnen Gold entspricht. Im Oktober summierten sich die physischen Abrufe auf 182 Tonnen. Der bisherige Höchstwert stammt aus Januar 2025 mit 238 Tonnen.

Technisches Bild und Ausblick

Der Wochenchart zeigt ein schwankendes, aber stabiles Kursverhalten. Nach Rücksetzern auf 3.939 USD testete der Preis mehrfach die 4.000er-Marke und verteidigte sie auf Schlusskursbasis.

Steigender Open Interest bei stabilen Kursen spricht dafür, dass sich neue Marktpositionen aufbauen – ein potenziell bullisches Signal. Solange aber frische Impulse ausbleiben, dürfte sich die Seitwärtsbewegung fortsetzen.

Zur Übersicht: CoT-Daten Gold – Wöchentliche Auswertung